Pemanfaatan AI dan ML untuk Prediksi Customer Churn

- Arundati Swastika Waranggani

- •

- 27 Apr 2022 15.47 WIB

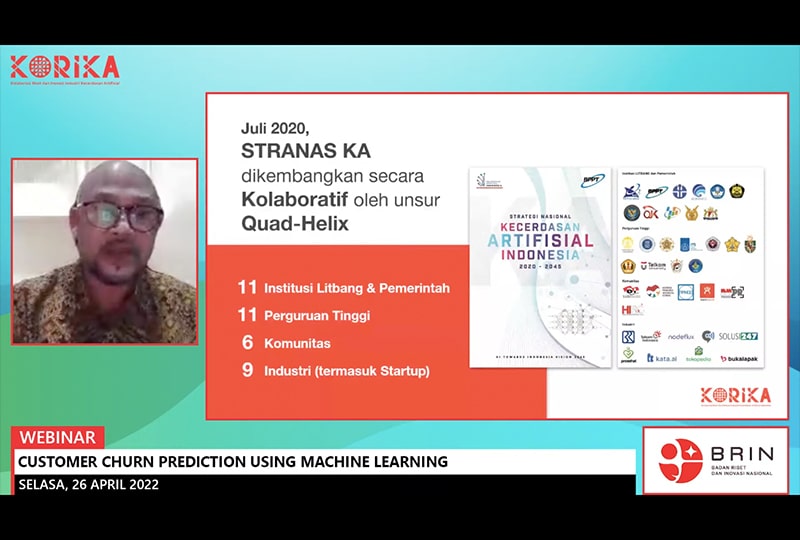

Ketua Umum KORIKA Hammam Riza Paparkan Stranas KA

Transformasi digital saat ini telah mendorong banyak perusahaan di berbagai lini industri untuk melakukan digitalisasi untuk dapat mengikuti revolusi industri 4.0. Selain itu, juga untuk mempertahankan dan meningkatkan pengalaman dari pelanggan.

Customer churn sendiri adalah persentase pelanggan yang berhenti menggunakan produk atau layanan dari perusahaan selama jangka waktu tertentu. Definisi ini kemudian menunjukkan bahwa perusahaan harus menargetkan tingkat churn yang mendekati nol persen, menjadikan churn sebagai prioritas utama dalam pengelolaannya.

Prediksi terhadap customer churn ini kemudian dapat dilakukan dengan memanfaatkan teknologi artificial intelligence (AI) atau kecerdasan buatan, dengan machine learning (ML). Prediksi ini kemudian dapat mendukung perusahaan untuk meningkatkan pelayanan dan produk mereka agar persentase customer churn bisa mendekati nol persen.

Berkaitan dengan pemanfaatan AI di Indonesia sendiri, Indonesia telah mengembangkan Strategi Nasional Kecerdasan Artifisial (Stranas KA) secara kolaboratif oleh unsur quad-helix. Stranas KA dikembangkan untuk mendukung perkembangan teknologi AI di Indonesia, yang berupaya diwujudkan melalui KORIKA (Kolaborasi Riset dan Inovasi Industri Kecerdasan Artifisial Indonesia).

“KORIKA merupakan embrio dari berbagai rangkaian upaya kita untuk membangun kekuatan Indonesia di dalam penguasaan AI. Memang di dalam UU 11 tahun 2019, kita sebagai sumber daya manusia Indonesia yang unggul, diminta untuk menguasai teknologi dan menjamin keberhasilan penerapannya,” kata Ketua Umum KORIKA, Prof. Dr. Ir. Hammam Riza, M.Sc, IPU dalam paparannya membuka webinar ‘Customer Churn Prediction Using Machine Learning’, Selasa (26/4/2022).

Sementara untuk implementasi dari Stranas KA terhadap industri, Bank Rakyat Indonesia (BRI) selaku bagian dari industri perbankan kemudian ikut serta berupaya melakukan transformasi digital dengan maksimal, terutama dalam hal penerapan AI dan ML.

SVP Digital Banking Development & Operation BRI Muhammad Ghifary, PhD mengungkapkan, bahwa BRI memposisikan diri sebagai hybrid bank, di mana BRI mulali melakukan digitalisasi dari sisi konvensional ke digital dalam hal pembayaran dan layanan perbankan lainnya sehingga lebih mudah dan efisien untuk diakses oleh nasabah.

“Peran AI akan sangat besar dalam meningkatkan seluruh aspek pelayanan terhadap pelanggan. Barangkali dalam industri perbankan ini permasalahan yang akan dihadapi adalah ke arah perkembangan bisnis dan manajemen risiko,” kata Ghifary.

Ghifary menjelaskan, bahwa BRI dengan memanfaatkan BRI Brain sebagai pusat solusi big data dan AI kemudian diharapkan dapat mendorong aspek perkembangan bisnis dan manajemen risiko dengan lebih optimal.

Sementara dari sisi use case, Ghifary menuturkan bahwa BRI BRAIN kemudian dimanfaatkan untuk mendukung para agen BRILink. Hal ini dilakukan dengan memitrakan nasabah sebagai BRILink dengan memanfaatkan AI untuk memandu insight yang lebih presisi dalam merekrut potensi agen BRILink.

“Pada konteks riset dan inovasi di bidang AI sendiri, kami semakin berkomitmen untuk membentuk sinergi antara akademis, komunitas, maupun pemerintah untuk mengembangkan ekosistem inovasi yang terbaik di Indonesia terutama di bidang finansial dan perbankan,” jelas Ghifary.

Berkaitan dengan prediksi customer churning, Dosen & Peneliti Swiss German University Dr. Eka Budiarto, S.T., M.Sc. menyampaikan bahwa hal ini penting untuk menjadi perhatian industri perbankan karena saat ini, terdapat jenis layanan yang sangat banyak bagi pelanggan untuk dapat mengatur sendiri kebutuhan finansial mereka.

Maka dengan jumlah opsi layanan bank yang kini sangat banyak, akan sulit bagi perusahaan perbankan untuk mencari pelanggan baru. Oleh karena itu, sangat penting bagi bank untuk dapat melakukan prediksi customer churning, di mana bank bisa memprediksi populasi pelanggan seperti apa yang akan melakukan churning.

“Jadi intinya kita mencari insight yang akan dibuat menjadi sebuah program, dengan harapan dapat mendorong loyalitas pelanggan untuk tetap menggunakan layanan dari bank yang bersangkutan,” jelas Eka.

Eka kemudian menjelaskan, dalam melakukan hal ini maka diperlukan akses terhadap data dengan jenis yang sesuai. Selain itu, hal yang paling penting untuk mendukung analisis data adalah kualitas dari data tersebut.

Kualitas data harus bagus karena metode-metode dari data analytics akan tetap memberikan hasil, namun hasil yang kurang baik akan muncul pula jika kualitas data tidak diperhatikan. Data yang perlu dihindari adalah daya yang memiliki missing values, salah, ataupun mengalami duplikasi.

“Misalnya data yang mengalami missing values, jika hanya sedikit bisa dibuang saja. Namun jika jumlahnya besar, maka kita harus melakukan estimasi,” ungkap Eka.

Data kemudian menjadi akar penting dalam melakukan prediksi customer churning, terutama dalam hal memanfaatkan AI dan ML yang menjadi mesin untuk melakukan analisis dan menghasilkan data prediksi yang dibutuhkan perusahaan.